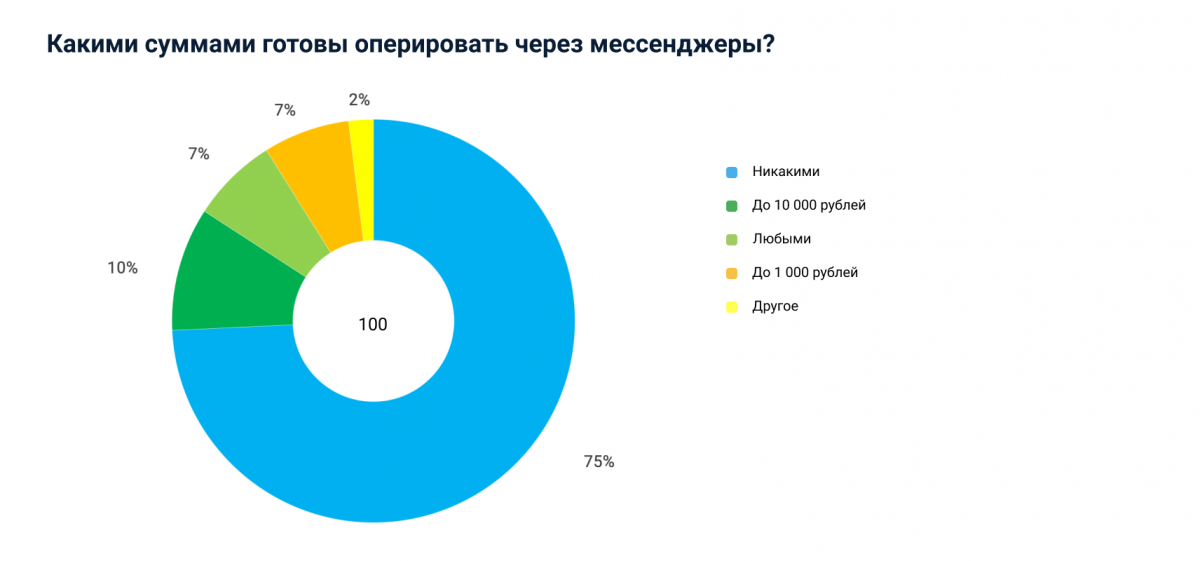

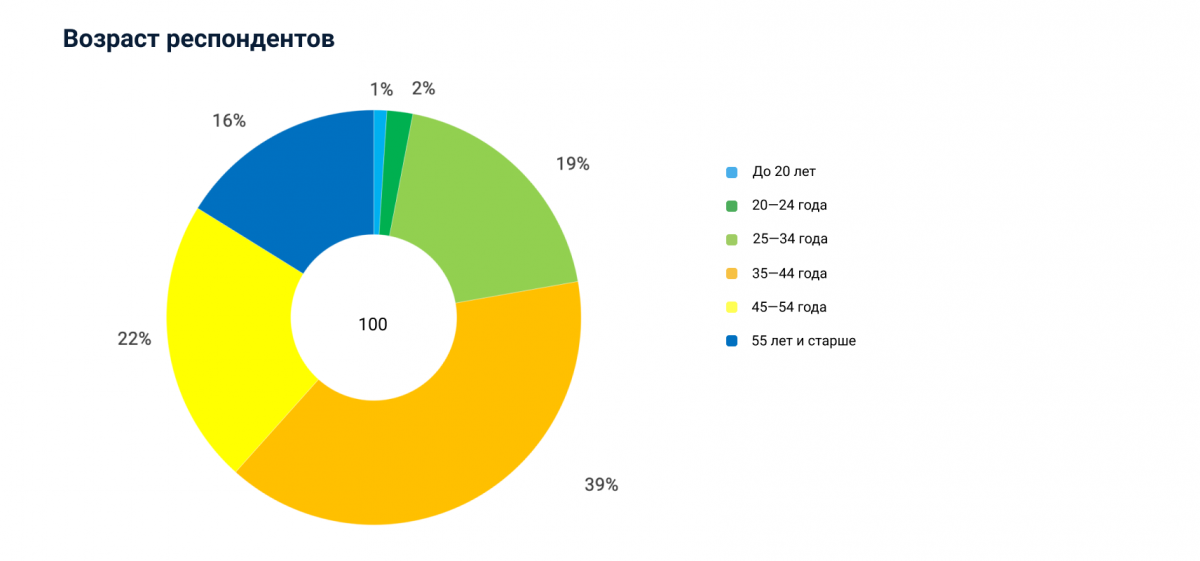

Партнерство МТС Банка и TalkBank заставило нас спросить читателей и экспертов о том, как они относятся к возможности управлять деньгами в формате чата. Результаты настораживают.

Как, возможно, успели заметить некоторые читатели, две недели назад Банки.ру отметил соглашение между TalkBank и МТС Банком опросом про отношение аудитории к такому явлению, как банкинг в мессенджере. Новость заставила редакцию присмотреться к концепции повнимательнее и постараться узнать мнения участников рынка.

Определимся с терминами. Речь идет о необанках, которые отказались не только от физических отделений, но и от собственного приложения, полностью перенеся взаимодействие с пользователями в популярные приложения для обмена сообщениями, такие как WhatsApp, Facebook Messenger, Telegram, Viber и т. п.

Концепция окрепла в районе 2016 года, когда программистов по всему миру захватила мода на чат-боты: серверные программы, способные до определенной степени «понимать» текстовые запросы пользователей, направленные через мессенджер, и посылать какую-то информацию в ответ. Одним из наиболее прибыльных применений уже тогда виделась первая линия поддержки, отсекающая пользователей с наиболее простыми, поддающимися автоматизации вопросами. Например, для банков это «Сколько у меня денег на счете?» и в особенности «За что списались деньги с карточки?». Простые запросы могут составлять около половины от всех обращений, поэтому идея освободить вечно перегруженных сотрудников для решения по-настоящему серьезных проблем казалась разумной.

Некоторым финтех-стартаперам такая концепция показалась недостаточно амбициозной. «Миллениалы целыми днями сидят в мессенджерах друг с другом, иногда делят между собой некоторые расходы, а значит, нужно подтянуть все денежные вопросы туда», — рассуждали они. Появлению таких компаний, как Cleo, Chip, Ernest и Plum, очень сильно поспособствовали директива Евросоюза PSD2 и британский закон об открытом банкинге, предписывавшие банкам обеспечивать недискриминационный доступ к счетам клиентов сторонним расчетным и платежным системам. В этой конфигурации стартапу даже не нужно получать лицензию, чтобы предоставить открытой к инновациям молодежи что-то поудобнее традиционно плохо и старомодно сделанных приложений от крупных банков. Их не смутил даже тихий провал Research In Motion, которая несколькими годами ранее попыталась запустить нечто похожее в своих коммуникаторах BlackBerry.

А что в России?

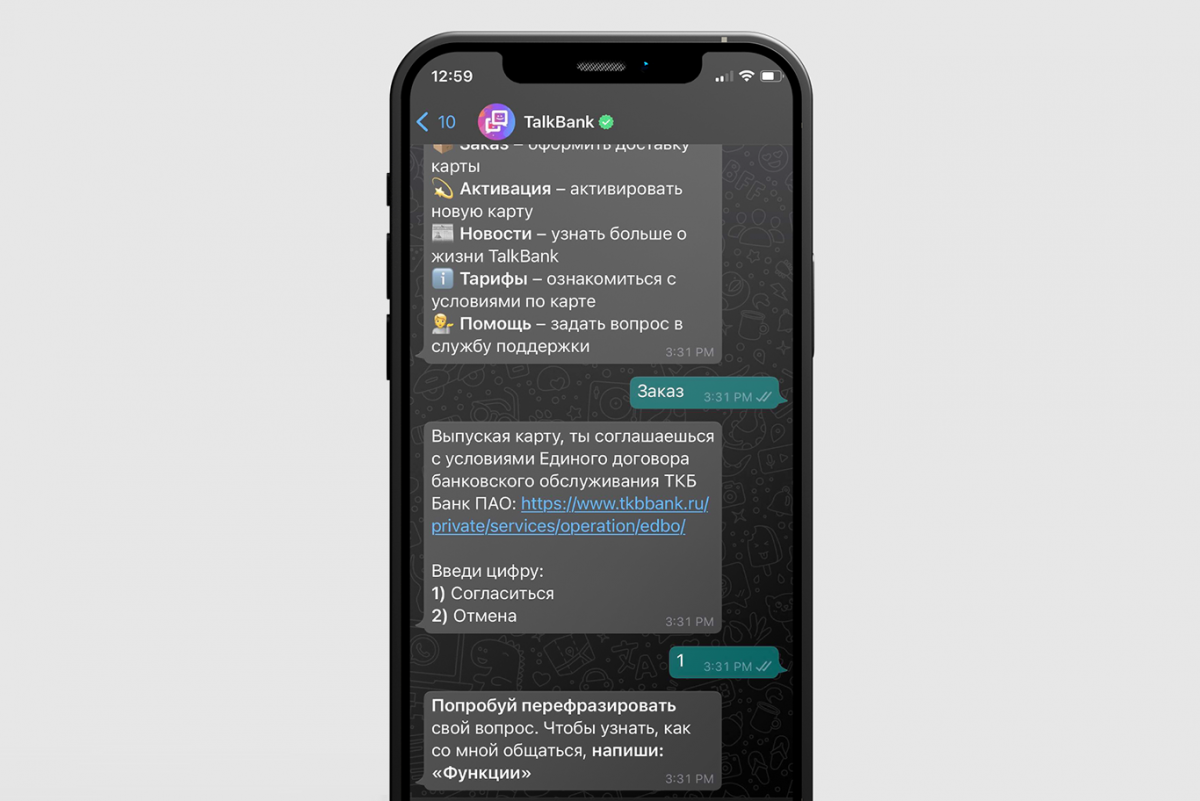

Резидент Сколково Михаил Попов запустил российский TalkBank примерно тогда же, в 2016 году. С тех пор стартап набрал более 250 тыс. клиентов, запустился на всех популярных чат-платформах и даже научил новым трюкам голосового помощника «Яндекса» — Алису. Команда росла небыстро — создатели ориентировались на обучение ботов и максимальную автоматизацию общения с пользователями. Розничный продукт еще открыт для подключения новых клиентов с физической или даже виртуальной картой Visa, которую затем можно подключить к Apple Pay или Google Pay. Для чистоты эксперимента автор попытался открыть виртуальную карту, используя WhatsApp, но столкнулся с категорическим нежеланием бота обслуживать такой базовый запрос: приведенный на иллюстрации цикл во избежание случайной ошибки удалось воспроизвести несколько раз подряд.

Тем не менее следующий продукт TalkBank, B2B-платформу для подключения ботов к уже существующим банкам, оказались готовы опробовать в МТС. В начале года банк под брендом оператора анонсировал сотрудничество, а в июне инвестировал в стартап из корпоративного венчурного фонда. До конца года партнеры планируют научить бот обрабатывать заявки на разные продукты (кредиты, страховки и т. п.) и открыть его для широкой аудитории.

Что думают эксперты?

Екатерина Дедова, партнер юридической фирмы Bryan Cave Leighton Paisner (Россия): «На мой взгляд, основной [риск] связан с возможными угрозами конфиденциальности: на рынке известно много случаев, когда происходили утечки клиентских баз данных различных банков, но большинство мессенджеров в этом смысле, как правило, защищены еще меньше. Еще один аспект связан с финансовым мониторингом. Регулятор традиционно ожидает от игроков рынка повышенного внимания к проблемам противодействия мошенничеству и несанкционированному доступу к данным. Скорее всего, будут вводиться дополнительные требования к проверке клиентов, а также ужесточатся меры по контролю за назначением платежей. Также думаю, что постепенно будет усиливаться контроль государства за налоговыми аспектами осуществления платежей между пользователями подобных систем».

Антон Воробьев, руководитель практики защиты репутации «А-ПРО»: «Организаторы систем обмена мгновенными сообщениями, а это и есть владельцы мессенджеров, формально обязаны проводить идентификацию пользователей всего по одному признаку — абонентскому номеру. Интересная ситуация может возникнуть при переходе номера от одного абонента к другому. По закону «Об информации, информационных технологиях и о защите информации» владельцы мессенджеров обязаны хранить на своих серверах электронные сообщения в течение шести месяцев, а их метаданные (время, дату, отправителя и адресата) — в течение года. Общение с чат-ботом не исключение. И если банк, обладая всеми сведениями о клиенте, при поступлении запроса от правоохранителей представит релевантную информацию, то мессенджеры гипотетически могут приписать новому абоненту операции, которых он не совершал».

Роман Суслов, руководитель практики банковского и финансового права КИАП: «В России появляются экспериментальные правовые режимы, в том числе в сфере финтеха. Благодаря им могут обкатываться новые сервисы, в том числе «мессенджер-банки», без излишней регуляторной нагрузки. Такие сервисы могут выйти из «серой» зоны, что всегда приветствуется. Однако вопросы компенсации потенциальных убытков, вызванных деятельностью в регуляторных финансовых «песочницах», пока остаются открытыми».

Что с безопасностью?

Вопросы ответственности совсем не беспочвенны: ограничивая доступ к банковскому счету одним каналом, который контролирует сторонняя организация, стартап неявным образом сбрасывает изрядную долю ответственности на социальную сеть, чьи стандарты защиты и поддержки могут быть намного ниже принятых в банковской отрасли. «В банковских приложениях для мобильных телефонов реализовано большое количество защитных механизмов: антивирус, обнаружение джейлбрейка, проверка обновлений, блокировка средств удаленного управления и т. д., — говорит главный эксперт Лаборатории Касперского Сергей Голованов. — Этого всего нет в мессенджерах. Соответственно, все угрозы, от которых пользователя закрывают обычные банки, будут актуальны для этого решения». По данным Лаборатории, в 2020 году почти 54 тыс. пользователей по всему миру столкнулись с перехватом сообщений из мессенджеров.

Александр Тюрников, руководитель отдела разработки ПО Crosstech Solutions Group: «Скорее всего, мы получим новый виток фишинговых атак. Пока пользователи не привыкли к возможностям и логике работы определенного инструмента, под него будут маскироваться мошеннические боты, собирающие конфиденциальную информацию пользователей. При самом плохом развитии событий у пользователей будут большие финансовые потери, а у организации — репутационные».

Андрей Слободчиков, эксперт по информационной безопасности AT Consulting: «Возникают угрозы, связанные с корректностью работы API на запросы в мессенджере. Злоумышленники могут попытаться отправить некорректный запрос на сервер, который может привести к неправильной отработке API без сигнализации о сбое оператору. В лучшем случае мошенникам удастся получить бесполезную технологическую информацию (набор команд по управлению счетом), в худшем — перевести финансовые средства со счета пользователя. Полностью исключить угрозы в мессенджерах невозможно, так как разработчики последних и банки являются разными юрлицами. И если банки должны соответствовать утвержденным стандартам безопасности (PCI DSS, ГОСТ 57580.1), то к мессенджерам нет установленных требований по обеспечению безопасности информации на уровне законодательства».

Опрошенные менеджеры страховых компаний отказались комментировать возможные риски банков в связи с открытием нового канала доступа к деньгам через стороннее приложение, создатели которого могут юридически не присутствовать в РФ и никак не подконтрольны регулятору.

Что с поддержкой?

Директор Rakuten Viber по финтех-продуктам Максим Харченко поделился планами компании выстроить специально под потребности финансовых сервисов «четырехуровневую поддержку с эффектом мгновенного решения вопроса». По его словам, этими уровнями станут ИИ-чатбот с функцией самообучения, поддержка от пользователей-экспертов, а также операционная и финансово-экспертная поддержка. Но сама идея пригодности существующих ботов и алгоритмов для взаимодействия с клиентами по тонким финансовым вопросам не у всех вызывает одинаковый энтузиазм.

Константин Кафтан, tech PM в компании IPONWEB и руководитель курса по работе техподдержки в OTUS: «С момента их широкого распространения в 2016—2017 годах системы на основе алгоритмов машинного обучения, по сути, нашли два важных применения в поддержке пользователей, связанных, увы, исключительно с экономией на персонале. Более добрые компании используют их для затягивания времени, чтобы клиент дождался, пока освободится живой человек; менее добрые же организуют с помощью ботов так называемые «крысиные лабиринты», когда пользователь просто не может связаться с живым оператором, пока не пройдет некоторые задания, связанные, как правило, с чтением инструкций по наиболее часто возникающим вопросам. Все это вызывает у клиентов только раздражение, и каким образом это может улучшить банковское обслуживание — совершенно не ясно».

Тем временем из четырех европейских «мессенджер-банков», упомянутых выше, Plum стал консультантом по инвестициям, а Cleo и Chip просто помогают планировать бюджет и откладывать деньги. Все три компании предпочитают взаимодействовать с пользователями через собственные приложения для iOS и Android. Ernest прекратил существование и выставил домен на продажу.

Похоже, миллениалы продолжают сопротивляться попыткам стартаперов предсказать их поведение.